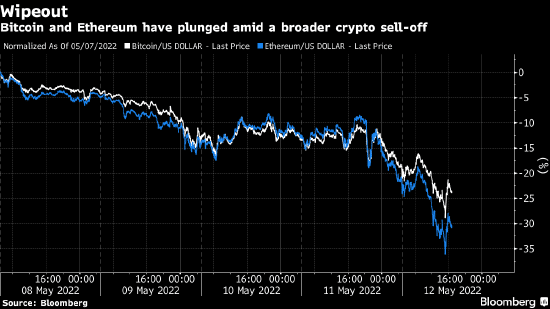

根据CoinMarketCap的估计,加密货币的大规模抛售在短短24小时内就让超过2000亿美元的财富灰飞烟灭。TerraUSD稳定币崩盘驱动加密货币全面下跌,也使主要代币遭受重创。比特币过去一天下跌多达10%,触及2020年12月以来的最低水平,以太币下跌多达16%。

市场的暴跌在周四显示出进一步蔓延的迹象,因为亚洲市场的加密货币相关股票也重挫。香港上市的金融科技公司BC科技集团收盘下跌6.7%。日本的摩乃科斯集团拥有TradeStation和Coincheck交易平台,该股周四收盘下跌10%。

随着世界各地央行积极收紧货币政策以应对通胀,投资者逃离风险资产,数字货币也未能幸免。标普500指数期货周四下跌0.8%,追随了MSCI亚太指数的跌势。

在流动性充裕的时代,股票和加密货币市场昂扬向上,从不需要主动争夺投资者的青睐便可稳坐云端,看上去一片欣欣向荣。

然而在美联储发誓要按下四十年高企通胀之后,随之落下的重锤正在以罕见的速度抽干水流,让这一代投资者完全惊慌失措,为了落袋为安只能火速离场。

所以眼前的情况是,周三美国4月CPI数据的超预期上升,不仅让美股三大指数创下2020年3月20日以来最大的五日累计跌幅,还让曾经乘东风直上的加密货币市场“直面寒冬”。

第一大市值比特币在截止周四14:00的24小时内大跌超14%,跌破27000美元,一周内三次下破30000美元心理关口。而更加引发市场震动的,则是加密货币市场的第三大稳定币UST和其姊妹代币Luna遭遇的“死亡踩踏”。

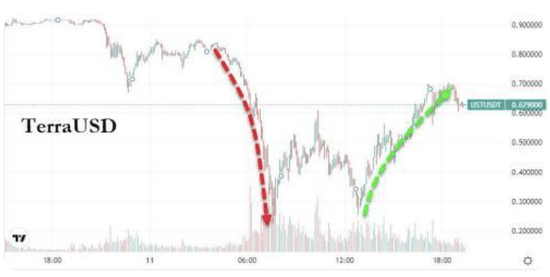

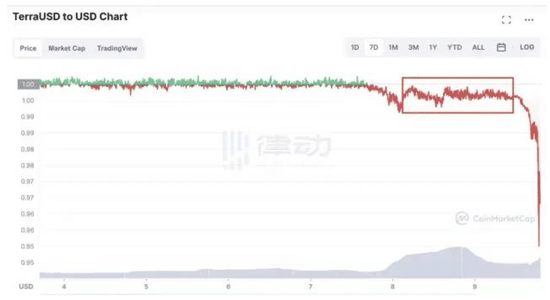

从上周末起,UST和Luna突然开始螺旋式暴跌。5月11日周三,本应锚定1美元价值的UST一度跌至每枚26美分的历史最低,随后反弹至49美分,24小时内暴跌44%。

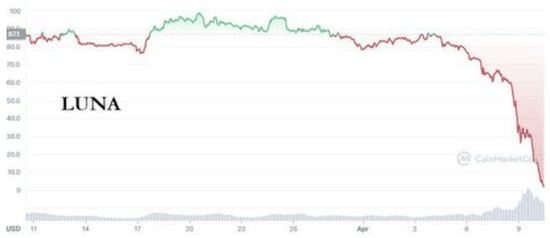

Luna的表现则更为“惨烈”,它在过去7天时间里一度重挫约99%,直接跌至81美分。虽然随后回升至3.67美元,但仍在5月11日周三的24小时内深跌87%。

UST与美元挂钩一直被视为加密货币领域的重要尝试,然而却以这样戏剧性的方式迎来溃败,单单是因为流动性收紧导致资金撤离风险资产?还是说,有人趁势在暗中“watching you”,开启了一场索罗斯式狙击?

空头军团开启“围剿行动”

UST又名TerraUSD,是由总部位于新加坡的Terraform Labs于2018年推出的“算法稳定币”。

算法稳定币是稳定币的三种模式之一,它通过算法来保持稳定币与姊妹代币数量之间的平衡,借此来保持稳定币锚定美元的价值,这也就是UST号称能与1美元挂钩的根本原理。

UST以稳定性扬名,它通过与价格浮动的姊妹代币Luna形成配合来保持供需平衡,从而将其价格锚定在1美元。

当UST市场需求增加、价格高于1美元时,用户可以向系统发送1美元的Luna(Luna则被销毁或从流通中移除),同时换取1个UST(UST则被铸造)。反之,当UST市场需求降低、价格跌到1美元以下时,用户就可以向系统发送UST(UST则被销毁或从流通中移除),换取1美元的Luna(Luna则被铸造),以此降低UST的市场供给,从而恢复UST与美元的锚定关系。

UST的运行机制便于让投资者轻松快速交易,无需依赖中介,也不用担心其价值上下波动,因为算法可以针对波动性进行管理,保证投资者获得更大的套利机会,颇受市场喜爱。

但也正是这样的“诱人”标的引来了空军的“围剿行动”,在使得Luna遭受“死亡踩踏”的同时,也连带着比特币跟随重挫。

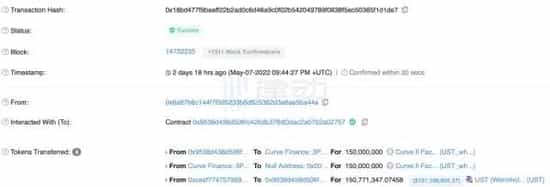

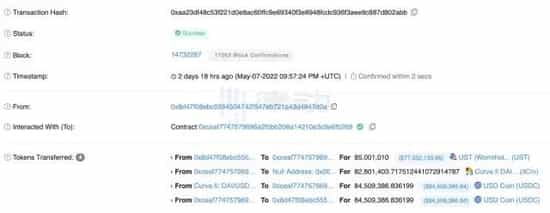

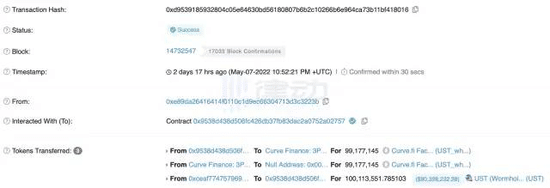

近日Terra生态核心团队LFG(Luna Foundation Guard—Terra旗下的非营利组织)宣布将在5月8日调整 UST-3Crv 流动性池(UST主要链上交易场所),为组建自己强大的4Crv池做准备。

因此在5月8日凌晨,LFG从UST-3Crv池中撤走了1.5亿美元的UST流动性。有心人注意到,若想要此时耗干UST的流动性只需要3亿美元左右。

所以他们开始行动了。

约10分钟后,一个新地址突然抛售了价值8400万美元的UST,瞬间影响了3crv池原本的平衡。

LFG为了保持3Crv池流动性的平衡,又从资金池中撤走了1亿美元的UST。

但让LFG没想到的是,此举一石激起千层浪,市场上已经谣言四起,声称此次抛售都是LFG在自导自演,Terra创始人韩国加密货币创业家Do Kwon立刻在Twitter上发出质疑:我们这么做又能有多少利润呢?

然而接下来空军用自己的行动向Do Kwon证明了,他们能够从中获取的利益。

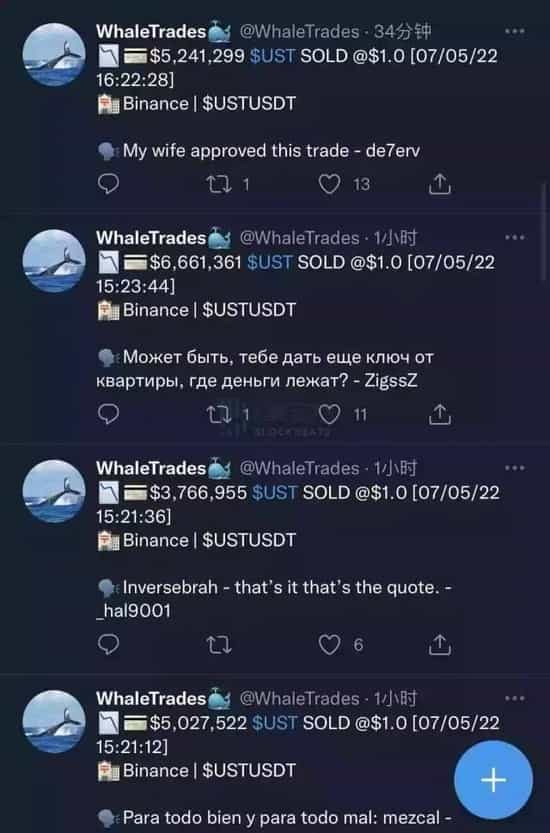

没过多久,多个巨鲸帐户开始不断在币安(Binance)上抛售UST,每笔交易金额都是百万美元级别。

在受到连番攻击之下,UST已经开始和1美元有所脱钩。这时疑似顶级私募Jump Trading(UST做市商)的地址开始买UST,试图稳定UST与美元的锚定。

故事进展到这时,仍可被成为UST的“小型脱钩事件”。如果就此稳住不继续向前,最多也就是加密货币发展史上出现的小小水花,“出圈”的可能性相当小。

但现在回过头去看,“小型脱钩”是为之后市场的“史诗级暴动”奏响了序章。

5月8日凌晨的突发事件让恐慌情绪在UST和Luna投资者中快速蔓延,大量锁在Anchor Protocol(去中心化银行,可在其平台上为存入UST的交易者提供高达20%的市场利率)中的UST流入市场,UST开始承压下行。

此时LFG想要用比特币来“撑场”了,它发Twitter宣布将“贷出”自己7亿美元的比特币储蓄,希望通过UST和比特币(而不是UST与暴跌的Luna)之间的相互兑换来维护UST的稳定。

但是Do Kwon却在这一点上和LFG产生了分歧,他认为当时UST仍稳定在0.95美元之上并不算脱钩,所以还无需动用比特币。

对于Do Kwon而言或许0.95已然足够证明UST的稳定,但是市场大部分人并不这么想。他们看到的事实是,UST迟迟没有回到1美元的锚定位置。

UST的“小小缺失”在投资者眼中就是“大大风险”,在金融市场风险骤增的当下,鲜有人能像过去一样承受潜在危机。

所以结果就是,UST开始出现大规模抛售,直接跌破0.95美元,向下驶进未知领域。

形势到了如此关头,Luna已经不足以撑场,比特币成为了救场的最佳选择,可惜计划并未奏效。

UST在5月11周三再创新低,并且更加远离1美元的锚定价值。而且更为严峻的是,比特币的大举进场让笼罩UST和Luna的黑雾逐步蔓延到了自己身上,当日,比特币最深跌至29100美元,继周一之后一周内第二次失守3万美元,刷新2020年12月来最低。

即使Jump Trading和LFG都已经意识到事态的严峻性,在5月10日清晨就不再出售比特币储蓄以保护锚定价值,任凭事态继续恶化,但最终的结果只是赔了夫人又折兵。

两天暴跌之后不仅UST和美元严重脱钩,“币圈茅台”Luna市值仅剩11亿美元(4月5日曾达到119.5亿美元的近日高点,历史最高市值曾为410亿美元),比特币也直接创下近两年新低。

而且考虑到LFG是手握35亿美元比特币的富豪,市场人士更是为此忧心忡忡。

大家担心LFG即将出售、甚至已经出售其大部分的比特币持仓来支撑UST价格,而这将加速比特币跌势。现在已经有分析师指出,LFG的比特币钱包现在完全是空的。

虽然LFG对此说法予以否认,表示没有试图退出其比特币头寸,但是市场似乎并不买账,周四比特币的走势就是很好的说明。

螳螂捕蝉 黄雀在后

此番UST和Luna的“出圈”行动,造成的影响已经不仅仅局限在它们本身及加密货币领域。

首先,UST所赖以生存的信任体系遭到毁灭性破坏。

5月10日,区块链分析公司The Block研究总监Larry Cermak发推文表示:

有传言称Jump、Alameda等公司又提供了20亿美元为UST救场......但这里最大的问题是,即使他们能通过某种奇迹让UST重回1美元,信任的消失也是不可逆的。

数字货币平台Uphold的区块链和加密研究负责人Martin Hiesboeck将UST和Luna的现状与银行挤兑进行了比较:

人们不再信任它,现在正在火速退场。

因此空头军团无疑成为此次围剿行动中最大的赢家,但更值得注意的是,各国监管机构很有可能“黄雀在后”,毕竟加密货币自此之后可能更难摆脱他们的“阴影”。

加密货币凭借“去中心化”的核心属性,自诞生以来和银行体系之间的关系就是“针尖对麦芒”,故近年来各国央行关于加强对加密货币监管的呼声逐步响亮,同时他们也在大力推行自己的数字货币,以求“正面对决”。

而在两方对垒之际,稳坐第一梯队的加密货币突然以这种惨烈的方式出圈,基本算是将一个完美的监管借口拱手相送。

监管机构怎么可能错过这样一个千载难逢的机会。

美国财政部表示,在5月10日的国会参议院听证会上,美国财长耶伦已经谈及针对加密市场中稳定币的监管,耶伦认为关于稳定币监管的立法迫在眉睫,金融稳定监管委员会(FSOC)正设法确认那些数字资产将会构成的风险:

这个领域增长迅速,并随之带来巨大风险。众所周知,今天UST经历了一轮下跌。

瑞银在周三发布的研报中表示,UST事件“也可能会加强监管机构对稳定币USDC和泰达币(Tether)的关注,虽然它们对于广泛的金融支付、清算和结算尚不具备系统重要性,但它们是加密货币交易行业的关键领域。”